任意売却は、住宅ローンの返済が困難になったときに、金融機関に相談のうえ家を売却する方法です。あくまで「任意」であり、売主の意思のもと売却を進めます。金融機関とも立場は対等です。

この記事では、任意売却の メリット・デメリットや流れ、失敗を防ぐポイントや注意点を解説します。住宅ローンを滞納してしまい、困っている方は参考にしてください。

家を売りたくなったらタクシエ

三菱地所リアルエステートサービスが

あなたのエリアで実績の多い不動産会社をご紹介!

チャットで完結OK!

しつこい営業電話はありません!

家の任意売却とは?わかりやすく解説

任意売却とは、住宅ローンの返済が困難になった場合に、金融機関に相談して不動産を売却し、その売却代金で残債務を返済する方法です。任意売却を正しく知るには、まず「抵当権」を理解する必要があります。

抵当権とは

抵当権とは、住宅ローンの借り入れをする際に、購入する不動産を金融機関が担保とする権利のことです。

実際に住宅ローンの返済が困難になったときには、金融機関は抵当権を行使し、不動産を競売にかけて売却することができます。

通常、住宅ローンが残っている不動産を売却するときには、一括返済して抵当権を抹消しなければなりません。抵当権が付いた不動産は、いつ金融機関が抵当権を行使して売却されてしまうかわからないので売却できないためです。

関連記事:抵当に入っている土地は売買できる?抵当権を抹消する方法を解説

任意売却と抵当権の関係とは

不動産を売却する際は、必ず抵当権を抹消しなければなりません。しかし「住宅ローンを滞納している=資金が不足している」ことであるため、手持ち資金で一括返済できないケースがほとんどです。売却で得るお金が住宅ローンの残高より多ければ問題ないですが、そうでなければ一括返済ができず、抵当権を無効にできないため、売却は難しいです。

「住宅ローンが返済できず、抵当権を抹消できない。だから、売却ができない」。

このようなときに「任意売却」という解決方法があります。

これは、売却しても住宅ローンが残った状態で、金融機関の同意を得て抵当権を抹消できる方法です。

任意売却の場合、競売に出すより高く売れることが多いため、金融機関にとってもより多くの残債を回収できるメリットがあります。

任意売却できる条件

任意売却をするには、以下の条件をクリアする必要があります。

- 住宅ローンの返済が困難

- 金融機関が許可している

- 税金の滞納による差し押さえがない

- 連帯保証人・共有名義人の同意を得ている

任意売却は、住宅ローンの返済が苦しくても、なんとか返済できているうちは認められるケースは少ないです。また任意売却は、抵当権を有している金融機関の許可がなければできません。

税金を滞納し、役所に差し押さえられている物件も任意売却は認められません。任意売却を希望する場合は、滞納した税金を基本的には全額納付する必要があります。また任意売却したい不動産が共有名義となっているならほかのすべての名義人の同意を、住宅ローンに連帯保証人がいる場合はその人の同意を得ることが条件です。

任意売却をするのには結構ハードルが高いんですね…。

任意売却で売り出す家は債権者が担保として設定しているため、上記のようにそもそも売却自体の同意を得る必要がありますし、最終的な売却価格についても債権者(金融機関)の了承を得られなければ売却できません。

任意売却と仲介での売却・競売との違い

任意売却と通常の仲介による売却や競売との違いも確認しておきましょう。

|

任意売却 |

競売 |

| 売主の意思 |

反映できる |

反映できない |

| 売却価格の決定権 |

売主 |

裁判所 |

| 最終売却価格 |

相場価格で売れる可能性がある |

相場価格より安くなるのが一般的 |

競売との違い

競売とは、債権者が抵当権を行使し、法的な手続きに則り担保としている不動産を強制的に売却することです。住宅ローンの滞納を3〜6カ月放置していると「競売の手続きを開始する」と催告書が届き、競売へと進んでしまいます。

任意売却と競売の大きな違いは、任意売却は通常の売却と同様に売主の意志で進行できますが、競売は裁判所が管理するため売主の意志はほとんど関与しないことです。また競売の売却額は通常の売却より安価なのが一般的であるため、残債を大きく減らすのは難しくなります。

任意売却のメリット

住宅ローンを滞納した不動産を任意売却することには、どのようなメリットがあるのでしょうか?

競売よりも高く売れる可能性が高い

任意売却は、通常の売却と同様に市場に出すため、競売よりも高く売れる可能性があるのがメリットです。

住宅ローンを滞納した不動産は、そのまま手を打たずにいると、やがて競売にかけられ売られてしまいます。しかし競売は任意売却するよりも、売却価格が低くなるのが一般的です。競売では内覧ができず、売り出し期間も短いため、買い手がつきにくいことが理由です。

任意売却でも競売でも売却代金で住宅ローンを返済するため、高く売れればそれだけ残債が減り、売却後の返済負担が軽くなります。

売主の意思を反映できる

売主の意思を反映できず裁判所主導で一方的に売却が進む競売と違い、任意売却では売主の意思を一定程度反映することが可能です。

例えば競売では、買受人が代金を支払い所有権移転登記がなされると、その家に住んでいる人は不法占拠していることとなるためすぐに明け渡さなければなりません。そのまま住み続けていると、裁判所から引き渡し命令が出され、強制的に立ち退かされてしまいます。

その点任意売却であれば、通常の売却と同様に引越し期日の相談にのってもらえます。

売却の事情を知られずにすむ

任意売却は通常の仲介による売却と同じように進行します。そのため売り出されていることがわかったとしても、住宅ローンの滞納が原因だと知られることはありません。

しかし競売では、公募で入札者を募ります。新聞などに掲載されてしまえば、所有している不動産が競売にかけられていることを知り合いに隠すのが難しくなります。競売=債権回収が目的であるため、自分たちが債務の返済に困っていることを知られる可能性があるのです。

売却後の代金から引越し代を残すことができるかも

任意売却後の流れで引越しをしなければいけないことを伝えると、引越し代を残すことが可能なケースがあります。競売になってしまうとこうした交渉はできませんが、任意売却の場合は、可能なケースが多いと言われています。

引越し代を残すことができれば今後の生活の資金繰りも負担が軽くなるため必ず相談するようにしましょう。

引越し時期を相談できる

競売であれば差し押さえにより立ち退きを求められてしまいます。そのため、引越しを強制的にさせられる流れになってしまいますが、任意売却であれば強制されることはありません。

引越しのタイミングについては、買い手と引き渡しの日にちを調整して引き渡しまでに引越しができていれば問題はありません。

もし引越しのタイミングに変更があれば、引き渡しの日にちを調整できないか買主や不動産会社の担当者と相談するのがいいでしょう。

返済の負担を減らせる

任意売却して得られる売却代金は、基本的にはすべて債務の返済に充てられます。また売却代金を充当しても残った債務は、返済が免除されるわけではなく、売却後も返済を続けなければなりません。

任意売却をした後にも返済が厳しくならないか不安です…。

従来かかっていた生活費に加え、新しい住居での家賃等も支払わないとならないため返済が不安になりますよね。金融機関としても滞納されて貸し付けたお金が回収できなくなることはなるべく避けたいと考えるため、任意売却後には借主がなるべく無理のないよう、5,000円〜20,000円の範囲で返済していくことが一般的なようです。

任意売却のデメリット

任意売却を検討する際は、そのメリットだけでなくデメリットも理解した上で進めることが重要です。

金融機関の同意が必要

競売と比較すると売主の意思を反映しやすい任意売却ですが、実現するには抵当権を持つ金融機関の同意が必要となります。最終決定権はあくまで金融機関にあるので、まずは同意してもらうためのアクションをおこさなければなりません。

金融機関の同意を得るためには必要書類を準備する必要がありますが、準備が大変で労力がかかります。

さらに、なかには任意売却には消極的な金融機関もあり、温度差があります。住宅ローンを滞納してしまったときには、まずは相談にいきましょう。

任意売却に対応できる不動産会社が少ない

任意売却は、対応してくれる不動産会社が少ないこともデメリットです。任意売却は売主や買主の対応だけでなく、債権者である金融機関との対話や交渉が必要となり、手間がかかってしまうためです。

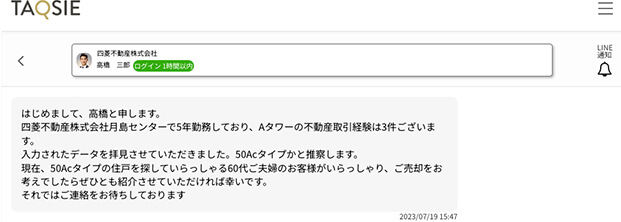

任意売却できる不動産会社を簡単に探したいときには、担当者紹介サービスを使うと効率的です。担当者紹介サービスとは、希望の売却条件にあう不動産会社の担当者と直接マッチングされるサービスです。

例えば三菱地所グループのTAQSIE(タクシエ)なら、物件情報を登録する際に任意売却したいことを伝えると、対応できる担当者を3名紹介してもらえます。事情を説明する必要がなく、スムーズに相談できるのでおすすめです。

対応してくれない不動産もあるんですね…。それならTAQSIE(タクシエ)に相談すれば安心ですね!

そうなんです、任意売却では債権者との交渉が重要となりますが、債権者が6社、7社といるケースもあり、時間と労力がかかってしまうため、不動産会社はなるべく避けたいと考え対応してくれない場合が多いです。TAQSIE(タクシエ)では、任意売却であっても親身に対応してくれる不動産会社・担当者を紹介するので、安心して任意売却に望むことができるでしょう。

※エリアや状況により対応できない場合があります。

競売まで時間がない場合は間に合わない可能性もある

任意売却を進める時は手続きに時間を要してしまいます。競売まで残りの期間が少ない場合には間に合わない可能性が出てくるでしょう。

任意売却では、買い手を探す時間や金融機関の許可をとる時間などが必要です。また、買い手が見つかっても売買契約から引き渡しなどの時間も考慮して動く必要があるため、できるだけ早い段階で準備をすることがポイントです。

連帯債務者、連帯保証人も同意しないと任意売却ができない

住宅ローンを借りる時に、一緒にローンを借りた連帯債務者や連帯保証人を設定していませんか?

その場合は、ご自身だけの判断で任意売却を行うことはできません。

任意売却を行うにあたり、連帯債務者・連帯保証人にどんなリスクがあるのか明確に伝えた上で、全員の同意を得るようにしましょう。

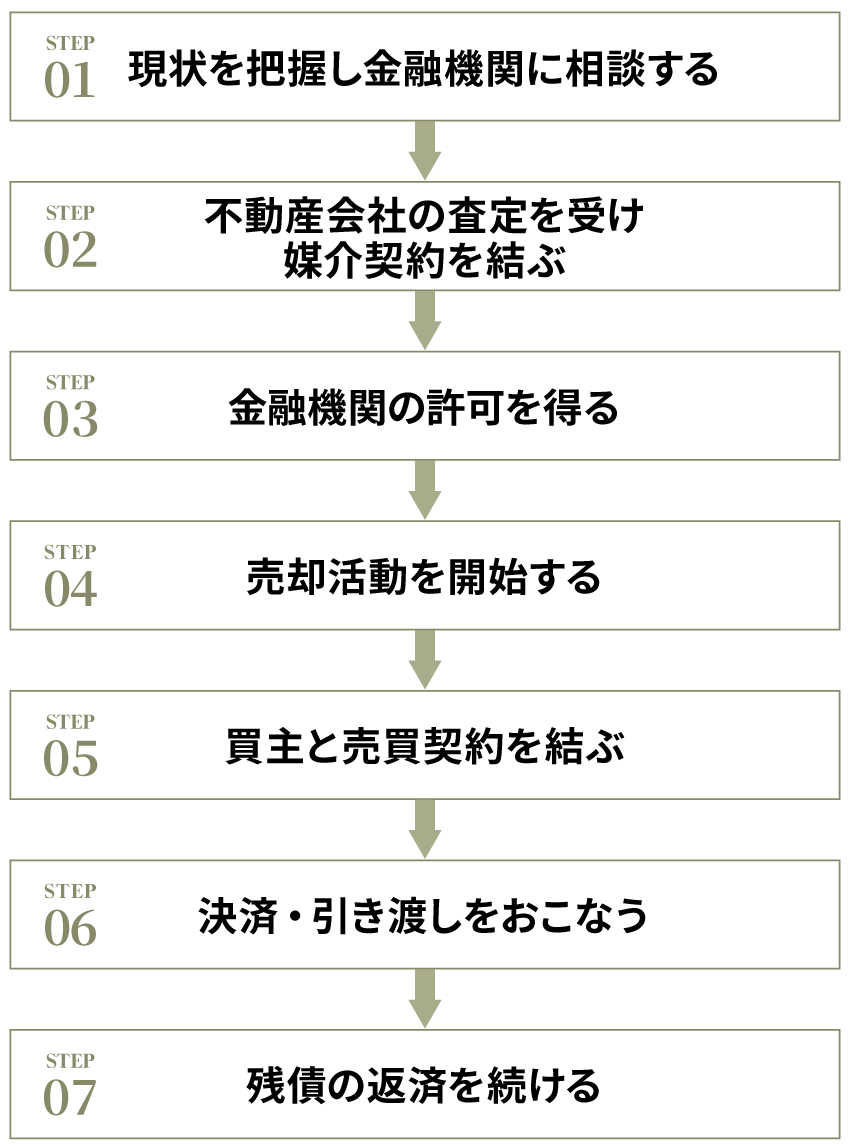

任意売却の流れ

任意売却は、以下の流れで進むのが一般的です。

各ステップでなにをおこなうのかを解説していきます。

STEP1.現状を把握し金融機関に相談する

金融機関に相談するときには、あらかじめ残債の額とおおよその売却見込み額を把握しておくことをおすすめします。売却見込み額は、この時点では簡易なAI査定を受けたり、近隣の類似物件の売却価格を調べたりする程度で構いません。

金融機関には返済が滞っている事情を説明し、まずは返済計画の見直しなどで、返済を続ける方法がないかを相談するのが先決です。どう考えても返済の目処が立たず、売却しても残債が残る可能性が高い場合は、金融機関に任意売却を相談しましょう。

STEP2.不動産会社の査定を受け媒介契約を結ぶ

金融機関と話し合い、任意売却することに決まったら、不動産会社の査定を受けます。査定を申し込むときには、任意売却であることや残債額などを正直に伝えましょう。

任意売却を依頼する不動産会社の担当者には、金融機関との打合せなどに対応してもらう必要があります。できるだけ高値で売却するためにも、担当者との信頼関係が重要です。そのため媒介契約を結ぶときには、1社とのみ契約する専任媒介契約もしくは専属専任媒介契約を結ぶのが一般的です。

関連記事:媒介契約の3種類とは?特徴を比較解説|不動産取引の基礎知識

STEP3.金融機関の許可を得る

査定額が出されたら、売り出し価格を決めて金融機関の許可を得ます。売り出し価格の最終的な決定権は、債権者である金融機関にあるためです。

その際、あわせて売却にかかる費用負担なども相談しておきましょう。不動産会社に支払う仲介手数料や、滞納している管理費・修繕積立金、引越し代金などを売却価格から差し引けるよう丁重に願い出て、取り決めておくことが大切です。

STEP4.売却活動を開始する

売り出し価格が決まったら、不動産会社は売却活動を始めます。売却活動は、物件情報を自社サイトやポータルサイトに掲載するなど、通常の仲介による売却と変わりません。購入希望者が見つかったときには、実際に物件を見に来る内覧に対応しましょう。

ただしなかなか売れずに値下げする場合や、買主からの価格交渉があったときには、金融機関に相談が必要です。売約価格の決定権は、あくまで金融機関にある点は留意しておきましょう。

STEP5.買主と売買契約を結ぶ

買主と売却価格に合意したら、金融機関の許可を得て売買契約を結びます。その際、売却価格の5〜10%程度の手付金を受け取ります。

なお任意売却の売買契約においては、債権者から最終的な合意が得られなかった場合は白紙撤回となる特約をつけるのが一般的です。

STEP6.決済・引き渡しをおこなう

買主の住宅ローンの手続きなどが終わるのを待ち、決済・引き渡しをおこないます。売主は決済日までに、引越しをすませておきましょう。

決済日には残金を受け取り、物件の鍵を引き渡します。その後、司法書士が抵当権抹消登記や所有権移転登記の手続きを進めます。

受け取った売却代金は、あらかじめ取り決めた金額を手元に残し、残りは残債に充当されるのが基本です。あわせて残債の完済に向け、新たなローン契約を締結します。

STEP7.残債の返済を続ける

任意売却をした場合でも、残債の返済が免除されるわけではありません。新居で新しい生活をスタートしたあとも、残債の返済を続けましょう。

任意売却には通常の売却よりも過程が複雑ですね…。実際、任意売却にはどれくらいの期間がかかるんですか?

一般的に任意売却の可否の交渉を始めてから売却が成立するまでには、おおよそ4〜7ヶ月程度かかると言われています。競売実行までの期限は売却開始から約1年と設定されているケースが多く、この期間内に売却できなければ強制的に売りに出されてしまうため、スムーズな売却のためにも事前準備や迅速な対応が重要です。

任意売却するときのポイント

任意売却するときには、どのようなことに気を付ければよいのでしょうか? ポイントと注意点を紹介します。

できるだけ早く金融機関に相談する

任意売却を検討する際は、滞納が始まってからできるだけ早い段階で、金融機関に相談することが大切です。

住宅ローンは数千万円もの大金を、数十年にわたり返済するものです。その間に職を失ったり、事故や病気をしたりして、返済が難しくなることは誰にだって起こり得ます。相談することで返済計画を見直してもらえれば、任意売却を避けられる可能性もあります。

なお金融機関に相談しないままさらに滞納を続けると、半年程度で回収不能と判定され「期限の利益喪失通知」が届くのが一般的です。これはローン契約の破棄を意味し、一括返済を求めるものです。

「期限の利益喪失通知」が届くと競売は現実的になります。そうなる前に、金融機関に相談にいきましょう。

任意売却に慣れた担当者に依頼する

任意売却は、金融機関の担当者と話し合いながら慎重に進める必要があります。そのため任意売却に慣れ、経験と実績が豊富な担当者に依頼することが大切です。

基本的には金融機関との話し合いは売主がおこないますが、任意売却が得意な担当者であれば伝え方や交渉の仕方のアドバイスが期待できます。場合によっては、間に入って調整してくれることもあるでしょう。そういった意味でも、金融機関との関係構築や交渉が得意な担当者であれば安心です。

担当者で選ぶなら紹介サービスの利用がおすすめ

とはいえ、お伝えしたように、任意売却はどの不動産会社でも対応しているわけではありません。任意売却が得意な担当者はどうやって探せばいいのか困ったときには、条件にあった担当者と直接マッチングしてもらえる紹介サービスを利用するのがおすすめです。

例えば三菱地所グループのTAQSIE(タクシエ)なら、任意売却したい物件を登録すると、対象エリア内で実績が豊富な仲介担当者を3名紹介いたします。担当者のプロフィールやこれまでの実績を見ながら相談相手を選び、チャットでコミュニケーションを取りながら相性を見極められるので、ミスマッチがありません。無料でご利用いただけるので、ぜひご登録してみてください。

任意売却の時に弁護士は必要?

任意売却は、原則として債務者本人・債権者・不動産会社の三者のみで行われる手続きです。

そのため、基本的には弁護士に依頼するケースはなく、弁護士が介入するケースも少ないでしょう。

ただし、場合によっては弁護士に依頼した方が良いケースもありますので、どんな時に弁護士が必要になるのか確認していきましょう。

ケース①任意整理

任意整理とは債権者に借金の返済額や返済方法を見直してもらうことを指します。

任意整理では、裁判所が関与することはなく債務者と債権者の間で交渉を持ちかけることになりますが、その時に弁護士や司法書士に依頼して仲介してもらうといったケースがあります。

任意整理をする場合は、任意売却を検討し始めた時期にするのがいいでしょう。

「任意売却をしなければもう厳しい」という状態でも任意整理をすることで月々の返済額が低くなれば任意売却をせずともそのままローンを支払い続けることが可能になるかもしれません。

任意売却を行う前に一度任意整理を依頼するか検討してみるといいでしょう。

ケース②個人民事再生

住宅ローンの他にも借金がある場合に個人民事再生をすることで借金の額を大幅に減らしてもらうことが可能なケースがあります。

住宅ローンは対象外なので、あくまで住宅ローン以外の借金を減らすために利用することになります。

なお、法律の専門的な知識が必要ですので弁護士に依頼するケースが一般的です。

住宅ローンを返済中の方は、「住宅資金特別条項付き個人民事再生」という手続きが必要になりますので、弁護士に依頼する際は住宅ローンを支払っていることを伝えましょう。

他にも借金があって支払いが厳しい、、、という方は、個人民事再生をすることをおすすめします。

ケース③自己破産

自己破産は、裁判所を利用して借金をゼロにすることを指します。自己破産をするケースは多重債務で返済がどうにもならないという時に行う手続きとなっています。

原則として債務者本人に財産があれば自己破産ができないため自宅などの財産を任意売却や競売を行って、生活に必要な最低限のものを残して現金化していきます。

そのため、自己破産をするつもりであれば、弁護士を破産管財人として立てて、資産の売却を行う必要があります。

ただし注意点として、自己破産を認められた場合でも、連帯保証人の返済義務が消えるわけではありません。一般的に債務者が自己破産した場合、連帯保証人に一括返済を求める流れになります。

自己破産を検討するときは連帯保証人などの関係者にしっかりと話をして連帯保証人の意見も聞いた上で、どうするか決めましょう。

まとめ

任意売却は、住宅ローンを返済できなくなったときに、金融機関の許可を得て売却する方法です。滞納を放置し競売にかけられてしまう前に、できるだけ早く任意売却を相談しましょう。

任意売却は、住宅ローンを返済できなくなったときに、金融機関の許可を得て売却する方法です。滞納を放置し競売にかけられてしまう前に、できるだけ早く任意売却を相談しましょう。

なお任意売却では、売主と金融機関の担当者、そして不動産会社の担当者の三者が協力して高値売却を目指します。そのため任意売却の経験が豊富な担当者選びが何よりも重要です。

三菱地所グループが運営するTAQSIE(タクシエ)なら、物件情報を登録するだけで、手間なく経験豊富な担当者が紹介されるので効率的です。住宅ローンの滞納で悩んでいる方は、ぜひ登録をご検討ください。

任意売却は、住宅ローンを返済できなくなったときに、金融機関の許可を得て売却する方法です。滞納を放置し競売にかけられてしまう前に、できるだけ早く任意売却を相談しましょう。

任意売却は、住宅ローンを返済できなくなったときに、金融機関の許可を得て売却する方法です。滞納を放置し競売にかけられてしまう前に、できるだけ早く任意売却を相談しましょう。