その不動産の利回りは適正? 収益が上がる物件の利回りの基準とは?

目次

不動産投資で収益を上げるためには、利回りの計算が欠かせない。利回りには表面利回り(想定利回り)と実質(NOI)利回りがあり、それぞれ計算方法だけでなく、数字の意味も異なる。今回は表面利回り、実質利回りの計算方法やその意味、そして適正利回りや不動産投資を事業として継続するために重要なキャッシュフローの考え方について解説する。

不動産投資で最も注目するポイント 利回りとは?

株式などの金融投資、不動産投資など、どんな投資でも、投資する前に収益をシミュレーションすることは重要だ。金融投資であれば短期的な変動も当然のように予想されるため、運用成績やチャート、政治経済情勢などから利回りを確認することが多い。しかし、不動産投資では不動産の特性上、収益は安定的と捉えられるため、利回りの確認をおろそかにする可能性もある。安定しているとはいえ、変動する可能性もあること、利回りを確認しないことで収益性の悪化への対応ができないこともあるため、不動産投資の利回りも適切に把握することが必要だ。

そこでまずは、「不動産投資における利回りとはなにか」を知ることが大切だ。不動産投資では予想される収益を特に利回りと呼び、計算方法によって大きく2種類に分けられる。ここからはそれぞれの利回りを解説する。

表面利回り(想定利回り)

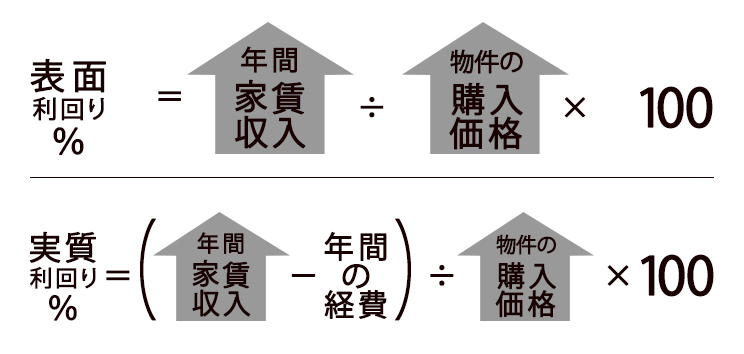

表面利回りとは「年間の不動産収入を不動産の購入価格で割った数字」である。想定される家賃収入から計算されるため、想定利回りと呼ばれることもある。

表面利回りは計算が簡単にできることから、物件を大まかに比較検討する際に用いられることが多い。また不動産会社が単に利回りとして提示している数字は表面利回り、想定利回りであることもある。

表面利回りは注意が必要な数字だ。計算根拠となる数字には年間の不動産収入しか使われていないため、物件維持にかかる経費が考慮されていない。そして「このくらいの不動産収入が見込めるだろう」という想定のもとで計算されているため、表面利回りは実際の利回りとギャップのある数字になってしまうことがある。表面利回りは物件のポテンシャルを測る意味で使える数字であり、投資判断や不動産投資事業のパフォーマンスを測るには実質利回りを使うと良いだろう。

実質利回り(NOI利回り)

実質利回りとは「年間の不動産収入から物件の維持や税金、保険料などを差し引いた収入を購入価格で割って計算される利回り」である。年間収入でも空室率を加味し、より正確なものとなる。ただし、空室率や経費を正確に算出することは難しく、より正確な数値を知るには手間ひまや専門知識が求められる。

表面利回り、実質利回りそれぞれ、簡易に状況を把握したければ表面利回りを調べ、更に詳しく投資対象を吟味したければ実質利回りを把握するということになるが、専門家の意見を求めることが必要になる。

様々なコストを加味して、利回りをシミュレーションする

利回りのシミュレーションは投資判断する場合に欠かすことはできない。では、利回りのシミュレーションの確度を上げるにはどのようなことに配慮すれば良いだろうか。

最も重要な要素は、不動産に関わるあらゆるコストを配慮したシミュレーションをすることだ。

例えば物件の購入価格と想定される家賃収入だけで計算した利回りでは、投資判断に使うには心もとない。

想定される家賃収入から、修繕費、管理費、保険料、固定資産税、修繕積立金など想定されるあらゆる経費を差し引いて収益をシミュレーションすべきである。想定家賃も近隣の同程度の物件の家賃状況を調べ、より正確な数値を設定しなければならない。

また家賃収入が1年間満室を想定した額であるのならば、利回りのベストエフォートを計算しているに過ぎないことにも注意したい。これも近隣の状況、人口の増減、開発状況、他の物件の空室率など、参考となる要素はできるだけ把握して空室率を考えるべきだ。

空室リスクは常につきまとうものであり、満室が続くことはよほどの優良物件でないと難しい。空室率による収益のシミュレーション(利回り計算)を複数パターン行うことが賢明だ。そして投資判断、意思決定には賃料収入の現況をもとに、賃料と維持すべき入居率などをもとにして損益分岐点を計算することが肝要である。

不動産の利回りはどれくらいが適正?都市部では地方よりも低め?

一般に不動産運用における利回りとはどのくらいが適正な数字だろうか。利回りをシミュレーションする、損益分岐点を計算するうえで、適性利回りは知っておきたい。

一般財団法人日本不動産研究所の調査結果(第40回不動産投資調査一般財団法人日本不動産研究所 2019年4月)によると、賃貸住宅の期待利回りは概ね4%台で推移している。なおこの資料での期待利回りとは不動産投資家が望む賃料設定で物件が運用された場合の利回りで、今回は想定利回りと考えて差し支えない。

東京都外に目を向けると、地方都市における想定利回りは5%台に到達しており、東京都心部に比べると高い傾向が見られた。東京都心部の物件に比べて地方都市物件の想定利回りが高い理由は、物件価格の差であると考えられる。想定利回りを計算するための「物件の購入価格」が地方都市では安くなるため、必然的に利回りが高く算出されてしまうのだ。

そもそも不動産投資において考えるべき利回りは実質利回りだ。実質利回りを計算するには「入居率(空室率)」が重要な要素となり、東京都心部と地方都市では空室リスクが異なる。一般に東京都心部の人口がまだ増えている傾向があり、空室リスクは低いと考えられる。そのため、入居率が高く推移し、安定した収益を見込める可能性が高い。

想定利回りが低いからと言って東京都心部の賃貸物件への投資パフォーマンスが悪いとは言えない。つまり地方都市のほうが、想定利回りが高いといっても、5年後、10年後の空室率や家賃の変動を考慮すると有利とは言い切れないのである。

利回り計算は不動産投資において非常に重要なことだが、あくまでも投資判断には実質利回りを用いるべきだ。また、幾パターンものシミュレーションと将来予測を加味して利回りを予測することになる。投資では将来の利回りが重要なのであり、過去のものは参考資料だということを忘れてはならない。

利回り以外に注目すべき 不動産投資のポイント

利回り以外に着目すべき点は不動産の立地である。立地は不動産の価値を左右するだけでなく、将来の不動産価値を見定めるためにも重要な要素である。

立地を考えるうえでは「周辺の地価動向」と「競合物件の質と量」を特に注視しなければいけない。

周辺の地価が下落傾向にあれば、不動産から得られるキャピタルゲイン(売却差益)に期待できないため、賃料収入によるインカムゲインに頼る不動産経営となる。そして、地価が下落している要因を考慮すると、今後賃料が下落していく可能性もある。また競合物件の質と量を考慮することで、適切な賃料設定や空室リスクを軽減する方向で導くことができるだろう。

賃料設定や維持すべき入居率を考慮して損益分岐点を設定し、実質利回り計算にも使われる空室リスクや固定資産税、修繕費用などを考慮すれば、必然的にキャッシュフローも見えてくる。

不動産投資におけるキャッシュフローはシンプルに「収入と支出の差」である。

キャッシュフローを増やすことは単に賃料を上げれば良いというわけではない。競合物件の質と量を考えれば安易な賃料アップは空室リスクを高め、マイナス要因に働くこともあり得る。競合物件を分析し、適切な修繕を施すことや広告を打つことで空室率を下げることもキャッシュフローの維持や増加のために重要な施策である。

またキャッシュフローを考えるうえでは、支出を減らすことも重要だ。例えば借入期間を長期化して、年間返済額を小さくするといった対応方法も考えられる。

支出を減らすために修繕費、維持費を削ることはおすすめしない。中長期的には建物の劣化を早め、競合物件に質で負けてしまい、空室率上昇(入居率低下)を招くだろう。

不動産投資において利回りは重要な要素だ。しかし利回りという数字に囚われず、不動産投資を事業としてキャッシュフローの観点から考えることも重要である。そして事業の継続性を意識して修繕費・維持費をかけることも忘れてはいけない。